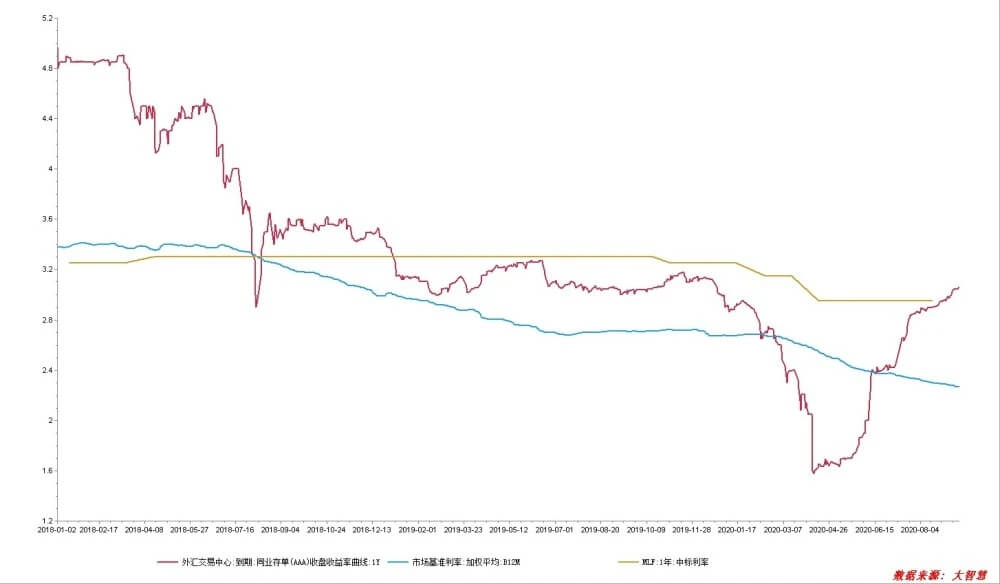

商业银行负债来源出现结构性压力,同业存单利率大幅,不仅反超MLF利率,与回购利率之间的利差已创下两年来的新高。

9月15日,1年期AAA级同业存单收益率当日收盘3.0587%,与银行间7天回购利差加权平均利率的利差创2018年中以来的新高,并连续多日超过同期限的1年期中期借贷便利(MLF)利率2.95%。

银行缺少“长钱”

同日,央行开展6000亿元1年期MLF操作,中标利率2.95%维持不变,今日有1700亿元逆回购到期,9月17日有2000亿元MLF到期。

在流动性大幅宽松下,同业存单收益率在今年快速下行,1年期AAA级同业存单收益率在4月11日创下1.6%的历史新低,随后随货币政策收紧而收益率大幅反弹。6月5日、7月10日,1年期AAA级同业存单收益率先后突破2%、2.5%。8月28日,1年期AAA级同业存单收益率至2.9516%,超过1年起MLF中标利率的2.9500%。

与此同时,银行间市场资金利率实际上并未大幅收紧,银行间7天回购利差加权平均利率今年以来不断震荡下行。

造成业内人士指出,造成上述现象的原因,主要是银行负债缺少“长钱”,长期限负债匮乏,超储率处于地位,导致银行同业存单发行利率持续上升,超过1年期MLF中标利率。若同业存单利率继续上行,则可能继续拖累债券市场。

光大证券首席金融业分析师王一峰认为,自7月份开始,货币市场短期与中长期资金利率运行出现明显分化迹象,表现为DR001和DR007以及利率走廊形态运行稳定,而同业存单利率则明显上行,特别是1年期NCD利率已突破1年期MLF利率,上行至3.05%。这反映出,当前银行间市场资金面在期限上存在分层现象,即银行并不缺“短钱”,而缺稳定的“长钱”。

降准概率不大

造成这种现象出现的原因,一方面主要与结构性存款压降以及股市对一般存款的分流,造成银行负债稳定性下降所致,流动性管理压力加大,对中长期稳定资金的需求较为旺盛。另一方面,央行连续暂停降准操作,通过公开市场操作、MLF模式投放基础货币,在政府债券持续发力影响下,银行体系超储率不断下滑,资金面边际收敛。

在此情况下,央行是否将准?王一峰认为,央行在超额续作MLF的同时,依然维持了MLF利率保持不变,基本符合市场预期。尽管近期资金利率有所上行,但银行仍在主动下调负债定价,预计9月份LPR报价将大概率保持不变。展望后期,年内仍有1.4万亿MLF到期,随着财政资金逐步拨付使用,将有助于缓解当前银行负债端的压力,央行仍将大概率通过等额或超额续作方式予以对冲,降准概率并不大。

今年以来,商业银行发行同业存单,连续创下历史纪录。Wind数据显示,8月共计发行19394亿元同业存单,创2018年10月以来新高。7月当月发行量逼近1.8万亿元。

带你投资

带你投资