在港交所递交上市申请4个月后,渤海银行股份有限公司(以下简称“渤海银行”)的上市进展再进一步。

根据6月23日港交所披露的信息,渤海银行已通过港交所聆讯,预计将于近期正式在港交所上市,成为第10家上市的全国性股份制银行。

根据发行安排,建银国际、海通国际、农银国际、中信证券担任该行联席保荐人。

或迎今年首家银行IPO

证监会官网披露信息显示,渤海银行今年2月14日提交的《关于渤海银行股份有限公司境外首次公开发行股份(包括普通股、优先股等各类股票及股票的派生形式)审批》材料获得证监会接收。2月26日,渤海银行在港交所提交上市申请资料。

港股IPO上市的流程一般为:递表、聆讯、路演、招股、公布配售结果和挂牌上市六个环节。在聆讯环节,港交所将对申请上市的公司进行全面的审阅核查,确定申请公司满足IPO的要求。通过港交所聆讯,基本能确定银行已具备上市的资格。

2019年对于银行IPO来说,无疑是一个丰收年,A+H股合计上市了10家,但今年半年过去,无论是港股还是A股市场,仍未有银行实现上市。

截至目前,A股正在排队IPO的银行已达19家,大多为中小银行。渤海银行此次通过港交所聆讯,极可能将成为今年银行IPO的“破冰者”。

目前,在我国现有的12家全国性股份制商业银行中,仅有3家仍未登陆资本市场。除渤海银行外,其余两家分别为广发银行、恒丰银行。

在已上市的9家股份行中,有5家均已实现“A+H”上市,分别为光大银行、招商银行、浙商银行、民生银行、中信银行。从目前的公开信息来看,渤海银行这次仅申报了港交所上市。

渤海银行真正迈向资本市场后,我国的全国性股份制商业银行将仅剩2家未上市:广发银行、恒丰银行。

刚刚面临违规罚单

根据渤海银行官网资料,渤海银行是1996年至今国务院批准新设立的唯一一家全国性股份制商业银行,是第一家在发起设立阶段就引进境外战略投资者的中资商业银行,是第一家总部设在天津的全国性股份制商业银行。

渤海银行由天津泰达投资控股有限公司、渣打银行(香港)有限公司、中国远洋运输(集团)总公司、国家开发投资公司、宝钢集团有限公司、天津信托和天津商汇投资(控股)有限公司等7家股东发起成立于2005年12月,2006年2月正式对外营业。

2018年12月7日,银保监会曾发布行政处罚信息,指出渤海银行存在5项违法违规行为:分别为内控管理严重违反审慎经营规则;理财及自营投资资金违规用于缴交土地款;理财业务风险隔离不到位;为非保本理财产品提供保本承诺;同业投资他行非保本理财产品审查不到位,对渤海银行罚款高达2530万元。

2019年,渤海银行西安分行、上海分行、德阳支行、郑州分行皆因违法违规行为被当地银保监局进行行政处罚,总计罚单金额超千万元。

就在前两天,渤海银行再次面临罚单。6月24日,北京银保监局行政处罚信息公开表显示,渤海银行北京分行因存在同业投资业务严重违反审慎经营规则的行为,被罚款人民币50万元。

一季度收入增27.7%

近三年,渤海银行盈利状况良好,盈利能力也逐步增强。招股书显示,渤海银行在2017年、2018年、2019年的营业收入分别为252.5亿元、232.1亿元、283.78亿元;同期,净利润分别为67.54亿元、70.8亿元、81.92亿元。去年营业收入同比增长22.26%,净利润同比增速达15.7%。

资产规模方面,增长较为平稳。渤海银行2019年年报显示,截至2019年末,渤海银行资产总额1.11万亿,较上年末增长7.6%。

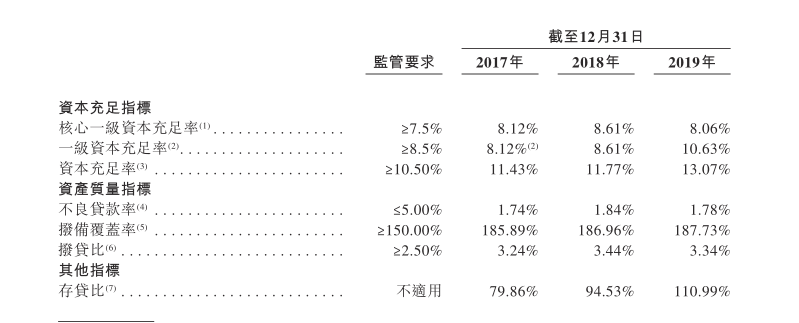

资本充足情况方面,年报显示,渤海银行2019年资本充足率为13.07%,核心一级资本充足率达8.06%,一级资本充足率为10.63%,一级资本充足率较2018年有所提升。

资产质量方面,年报显示,渤海银行2019年末不良贷款125.91亿元;不良贷款率为1.78%,较2018年下降0.06个百分点。

渤海银行最新披露的信息显示,2020年第一季度,渤海银行的营业收入为81.98亿元,同比2019年同期的64.2亿元增长27.7%。渤海银行称,主要由于净利息收入于同期由49.83亿元增加38.7%至69.12亿元。

渤海银行贷款集中度比较高,前10大借款人授信额度615.34亿元,占资本净额的60.5%。贷款第一大户占比达9.6%。其中第五大贷款人出现不良。

截至2019年末,主要由于近年来市场竞争加剧及中国经济增长放缓令集团E的商品(包括矿产、钢铁、化工产品)销售交易量减少,导致其经营状况出现变动,因此,向该借款人发放的贷款中人民币54.151亿元、5亿元分别被列为关注类及次级类。

目前,A股正在排队的银行共17家,包括10家申报上交所主板上市的银行、7家申报深交所中小板上市的银行,主要是城商行、农商行。

带你投资

带你投资